特集 ● 続・混迷する時代への視座

長期停滞と物価高・円安

2つの難問を抱える日本経済、その背景と対処策を考える

暮らしと経済研究室 山家 悠紀夫

1.日本経済の長期停滞

(1)既に25年となる長期停滞/(2)始まりの年1997年はどういう年であったか?/(3)小渕内閣の

「反改革政策」により景気の下降は止まったが…/(4)「長期停滞」の真因を探る/(5)長期停滞

をどう打開するか

2.物価高・円安の進行

(1)2021年に始まった物価高・円安/(2)物価高・円安の背景にあるもの/(3)金融緩和をやめら

れない日本銀行/(4)金融緩和政策をやめたら起こる恐ろしいこと/(5)物価高・円安の進行を

どうして止めるか

長期停滞が終わらない。その一方で、物価高・円安の進行が止まらない。どうすればいいのか―2つの難問を抱えて、日本政府は立ち往生している。難問の背景を考えながら、それへの対処策を考えていこう。

1.日本経済の長期停滞

(1)既に25年となる長期停滞

1997年半ばに始まった景気後退(97年6月〜99年1月)を皮切りに、日本経済の停滞はすでに25年を超えて続いている。

この間(98年〜2021年の間)、 GDP の前年比実質成長率が最も高かったのは2010年の4.1%だが、これはリーマンショックの影響で2年続けてのマイナス成長を記録したあとの年のことである。

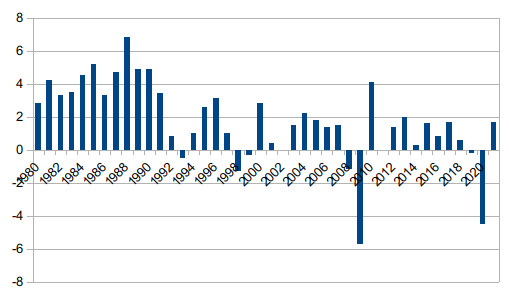

(図表1) GDP実質成長率の推移

次に高いのは00年の2.8%だが、これも前年のマイナス成長の後の年のことである。この2つを除く“平時”で最も高かったのは04年の2.2%、次が13年の2.0%である。以上の2つを除く“平時”の年は0%台、1%台の低成長の連続で、うちマイナス成長の年が6度ある(図表1)。この20年余の日本経済からは “JAPAN as No.1” と讃えられた国の面影など全く見られない。これが近年の日本経済の状況である。なぜこうなったのか?

まずは、長期停滞の始まりの年と見られる97年の状況から見ていこう。

(2)始まりの年1997年はどういう年であったか?

まず、第1に景気の面からみると、97年は日本経済がバブル破裂後の、長く厳しい景気後退期(91年3月〜93年10月)から抜け出して、回復へと向かい始めて4年目を迎えた年であった。回復への歩みは、当初は弱々しかった(94年の実質成長率1.0%)が、次第に勢いを増していた(95年2.6%、96年3.1%)。97年は96年の3.1%成長の後を受けて、久方ぶりに3%台後半の成長が望めるという、明るい展望を持たれて始まった年であった―「何事もなければ」という条件付ではあったが。

第2に、経済政策の面から見ると、97年は時の橋本龍太郎内閣が「6つの改革」と自ら名付けた「構造改革」(日本版新自由主義政策)を実施し始めた年であった。

「世界が一体化し、人、物、資金、情報が自由に移動する時代にあって、現在の仕組みが、かえってわが国の活力ある発展を妨げていることは明らかであり、世界の潮流を先取りする経済社会システムを一日も早く創造しなければなりません」というのが、97年1月の国会での首相の「施政方針演説」の一節である。

なお「6つの改革」とは「財政構造改革」「教育改革」「社会保障構造改革」「経済構造改革」「金融システム改革」「行政改革」の6つをその内容とする。

この「改革」は、橋本内閣が主導しての「改革」であったが、同時に、「日本経済の改革が必要である」とする当時の世論の動向、そして、財界の意向に押されてのものでもあった。

ちなみに97年1月1日の日経新聞の1面に載ったのは、「進まぬ改革」という見出しをつけた記事であった。また、書店で目立ったのは「世紀末 日本経済」と大書された「週刊エコノミスト」の表紙であった。そして1月3日、豊田章一郎経団連会長の「現状を放置すれば、日本経済は破局へと向かう」という談話が発表されたりもしている。

こうして1997年は「改革元年」とも呼ぶべき年でもあった。

そして第3に、現在の視点から見ると、97年は、年半ばで経済情勢が上昇から下降へと急変した年でもあった。「何事もなければ」という政府の、そして世間一般の期待に反して、「何事かが起こってしまった」年でもあったのである。

景気の急変を引き起こしたのは、橋本内閣の「構造改革」、とくに、そのうちの「財政構造改革」である。消費税率の引き上げ、景気浮揚のために実施していた特別減税の廃止、公共事業の削減等…。財政の赤字化の流れを変えようとする政策があまりに過激に過ぎて、家計消費を抑え、景気を後退させてしまったのである。

「景気は上昇局面に入った、この局面はまだまだ続く」と見られていた景気は、97年6月から後退局面へと落ち込んでいく。

そして、運悪くと言うべきか、97年夏には「アジア通貨危機」が発生する。アジア諸国の景気は急激に落ち込み、日本の輸出に打撃を与えるということが生じたのである。そして株価の下落が続いて起こる。

そこで起こったのが「金融不安」であった。折から橋本内閣は「金融システム改革」に着手するとしていた。経営の悪化した金融機関を政府が救うということはやめにする。金融機関の「自己責任」に任せる、という趣旨の改革であった。

そうした改革の下では潰れる銀行が出てくるのではないかという不安が世間に広がり、現実に3つの大銀行が経営破綻をきたすということが生じてしまった(97年〜98年)。戦後初のことである。こうして、98年、99年と日本経済は2年続けてのマイナス成長へと落ち込む。これも戦後初めてのことであった。「改革がもたらした不況」は「改革によって深化してしまった不況」となったのである。

(3)小渕内閣の「反改革政策」により景気の下降は止まったが…

97年6月に始まったこの景気後退は99年1月まで続く。99年2月から回復へと向かい始めるが、この転換をもたらしたのは景気後退の責任を取る形で退陣した橋本内閣の後を受けた小渕内閣(98.1〜99.1)による政策の大転換であった。大減税を実施する、公共事業を拡大する、危なくなった金融機関の救済のために巨額の政府資金を投入するといった、「構造改革」とは正反対とも言うべき政策を小渕内閣は実施したのである。そして98年11月から景気は回復へと向かい始める。

しかし、景気は回復しても日本経済に高成長は戻らなかった。日本経済が0〜1%台の低成長、時にはマイナス成長という「長期停滞」状況に陥ったこと先に見た通りである。

景気後退が始まった年である97年や、後退の最中であった98年、また回復初期であった99年の低成長、マイナス成長は分かる。しかしその時期を過ぎてもなお低成長が続いて、「長期停滞」と言われる状況になったのはなぜか?

(4)「長期停滞」の真因を探る

①真因を見誤った安倍内閣

「長期停滞の原因は金融緩和が不十分なことにある」として「強力な金融緩和政策=異次元の金融緩和」を実施して、日本経済を復活させようとしたのは2012年の暮れ近くに発足した第2次安倍内閣である。

安倍内閣は、バブル破裂後、内閣発足までのおよそ20年を「停滞の20年」と名付け、内閣発足後の10年(2013年度〜22年度)を、アベノミクスを強力に展開することによって「再生の10年」とする、とした。掲げた目標はGDP実質成長率については年平均2%としている(「骨太の方針」2013年6月)。

その10年間は間もなく終わるが、実質平均2%という成長率目標が到底達成できないことは確実である。「長期停滞」の原因が金融緩和が不十分なことにあるとみたのは誤りだったということである。

②「長期停滞」の真因は、賃金が上がらない(むしろ下がっている)ことにある

それでは長期停滞の真因はどこにあるのか?

近年になって「長期停滞」の原因は、働く人の賃金が上がらなくなったこと(というよりは下がっていること)にある、という見方が識者の間に広がってきている。政府の中にもそうした見方が出てきているようである。

「景気が良くなっても、働く人の賃金が上がらなくなっている」という事実を発見し、指摘したのは、内閣府の「経済財政白書」(2007年版)であり、厚生労働省「労働経済白書」(2012年版)である。

ともに同じような図を作って見せてくれている。景気回復期毎に、企業収益の動きと1人当たりの賃金の動きを一本の線(原点は景気回復前の水準。それを100とし、以後の水準を指数化した線)で表したものである。横軸に企業収益の水準の推移、縦軸に1人当たり賃金の推移を示したその線をみると、「労働経済白書」では全部で5本あるその線が、はっきりと2つのグループに分かれている。右上がりになっているグループ(1986年に始まる景気回復期、1994年に始まる回復期)と、ほとんど横に伸びているグループ(1998年に始まるそれ、2002年に始まるそれ、そして2009年に始まるそれ)の2つである。(なお、取り上げている景気回復期が少し前のものになるが、それが2つのグループに分かれていることは「経済財政白書」も同じである)

すなわち、1997年以前(「構造改革」開始以前)の景気回復期においては、景気の回復とともに企業収益が増加し賃金が上がっていたが、98年以降(「構造改革」以降)の回復期においては、景気回復とともに企業収益は増加したが、賃金は横ばいのまま推移するようになってしまった。「日本経済の構造が変わった」「景気が良くなっても賃金が上がらない構造に変わった」ということである。(「白書」の図を引いての詳しい解説は、「現代の理論」第22号の拙稿「それでも構造改革か」をご覧頂きたい)

③97年をピークに下がっている日本の賃金水準

具体的な賃金の動きを見ておこう。

国税庁の「民間給与実態統計調査」で「1年を通じて働いた給与所得者の1人平均給与」を見ると、バブルのはじける前年1990年の425万円が97年には467万円と、この間順調に上昇している。しかし、これが最後である。98年から下落が始まり、リーマン・ショックによる景気後退もあり、09年には401万円にまで下落した。10年以降はさすがに持ち直したが、直近の21年は443万円と、なお24年前の97年のピークを5%下回った水準にある。

賃金が上がらない(むしろ下がっている)から消費が増えない。 GDP の5割以上を占める消費が増えないから経済が成長しない。…長期停滞の真因は賃金が上がらない(むしろ下がっている)ところにあると見るゆえんである。

④なぜ賃金は上がらなくなっているのか?

問題は97年以降、なぜ日本の賃金は上がらなくなっているのか、ということである。

「構造改革」の影響が大きいことはこれまで見てきたところから明らかであろう。

橋本内閣の「6つの改革」(「構造改革」の第1弾)は、「景気を悪くした」、「始まった景気後退をさらに深化させた」などのことがあって挫折し、中断されたが、しかし「構造改革」自体はなおも生き延びた。小渕内閣の「反構造改革」により日本経済が甦ったにもかかわらず、である。

小渕内閣の退場から少し間をおいて、「構造改革」は小泉内閣(2000〜06)の「聖域なき構造改革」(「構造改革」の第2弾)として復活した。再び間をおいて(民主党中心の内閣へと政権交代などもあった)、第2次以降の安倍内閣とその後継内閣(2012〜)のアベノミクスの「3本の矢」(うち第3の矢・成長戦略)として、今日まで続けられている(「構造改革」の第3弾)。

そうして延々と続けられてきた「構造改革」は日本経済の「構造」をさまざまに変えてきたが、その大きなものの1つが「景気が良くなっても働く人の賃金が上がらない」構造へと変えたことである。

その実態は先に見た通りだが、そこにはどのようなメカニズムが働いたのであろうか。

⑤「構造改革」が賃金決定に与えた影響

「構造改革」の大きな柱は、「規制緩和」と「小さな政府(官から民への仕事の移管)」の2つである。このうち、賃金決定に大きな影響を与えたのは「規制緩和」の方である。

第1に、「規制緩和」とくに参入規制の緩和が、企業間競争を激化させたということがある。競争に勝ち抜くために、企業がまず実施することは経費の抑制である。最大の経費は人件費であるから、企業の人件費抑制力は従来にも増して強くなった。

対して労働の側を見ると、派遣労働の規制緩和等により、非正規雇用者が著しく増加した、ということがある。非正規雇用者の数は97年には1,100万人であったが2021年のそれは2,000万人超へとほぼ倍増している。正規雇用者に比べ、 非正規雇用者の賃金は極めて低い。97年以降1人当たりの賃金が低下している大きな要因がここにあると見ていいだろう。

加えて、低賃金である非正規雇用者の著しい増加が、正規雇用者の賃金引き上げの抑制要因となっていることも考えられる。

⑥この25年、欧米主要国では賃金が上昇、日本のみ下落

それにしても、である。この20年余、日本の労働者の1人当たり賃金は下落しているが、欧米諸国の賃金は上昇しているのである。

(図表2) 主要国の中で日本だけ賃金が下落

| イギリス | アメリカ | フランス | ドイツ | 日本 |

|---|---|---|---|---|

| 193 | 182 | 169 | 159 | 92 |

1997年を100とした2018年の賃金水準資料)OECD

すなわち、OECDの調査によれば、1997年の水準を100とすると、2018年には欧米諸国においては150〜190と、軒並み上昇しているが、日本においては90台と、97年の水準を下回っているのである(図表2)。

この違いはどこから来ているか。

仮説だが、欧米と日本との労働組合の組織形態の違いによることが大きいのではないか。欧米では職種別、産業別の組合が多いが、日本では企業別の組合が多い。欧米では賃上げは職種毎、産業毎に企業側と組合側との交渉で決まる。日本では企業毎の交渉で決まる―日本の労働者(労働組合)は自らの属する個々の企業の経営のことを考えながら賃上げ交渉しなければならない。一方欧米では、先に組合との交渉で決まった賃上げ水準にどう対応するかを考えなければならないのは、もっぱら企業経営者の側である。

正鵠を得た見方かどうか、世の有識者の方々の見解をうかがいたいところである。

(5)長期停滞をどう打開するか

ここまで見てきたところで、日本経済の長期停滞を何によって打開するか、方法は既に明らかであろう。「働く人の賃金を上げること」がそれである。だが、どうやって?

かつての安倍首相のように、首相が経団連に出向いて「賃上げをお願いする」ことだけでは効果が少ない。岸田首相の、税制を活用する方式もほとんど効果を収めそうにない。

抜本的な対策が必要である。

その1つは、派遣を始めとする非正規雇用を規制することである。日常的にある業務は正規雇用者で対処させること―非正規雇用者で繰り回して対処することを原則として禁止することである。

2つは最低賃金を大幅に引き上げることである。

いずれも経済界の反対が強く実現が難しいことではある。かつて民主党政権(2009年〜12年)が「派遣制度の抜本的改正」政策を課題として法案まで用意したが、小幅改正のみで「根本的改正」はならなかった先例がある。

しかし正規雇用中心の雇用制度は、かつての“Japan as No1”の時代の一般的制度であった。この制度の下で日本企業の経営は成り立ち、日本経済全般としても成果を上げてきていたのである。

何よりもこれを始めとする賃金引き上げが成らなければ、日本経済の長期停滞からの脱却にはならないということである。

2.物価高・円安の進行

(1)2021年に始まった物価高・円安

日本経済の長期停滞が20年来の問題であるのに対して、物価高・円安の進行は、ほんの1年ほど前から始まったばかりの問題である。

しかし、人々の暮らしに大きな影響を与えている問題として、早急に解決を求められている点では、長期停滞と共通する問題でもある。

①消費者物価―長期安定から急速な上昇へ

バブルの破裂後、日本の消費者物価は、年間の上昇率が、消費税引き上げの年を除き、0ないし 1%台、もしくはマイナスと、長年にわたり超安定の状態にあった。近年でも、2020年は前年比上昇率が0.0%、21年がマイナス0.2%という状況であった。

変化が生じたのは21年の終わりに近くになってからである。前年同月比の上昇率の推移をみると、21年9月には0.2%であったものが、12月には0.8%に、22年3月2%、6月2.2%、9月3.0%と急速に高まっている。

②円の対ドル相場は下落

円の対ドル相場は、第2次安倍政権による超金融緩和の実施後、一時1ドル=120円前後にまで下落したが(2015年)、2016年以降は、おおむね1ドル=110円前後で安定した推移を示していた。2020年の年平均は106円であり、21年のそれは109円であった。それが円安方向へとはっきりと動き出したのは22年に入ってからである。1月の1ドル=113円(月平均、以下同じ)、4月122円、6月129円、9月139円へと。特に10月に入ってからの動きは急で、政策当局の円買い介入があった後も1ドル150円をうかがう展開となっている(10月26日現在)。

(2)物価高・円安の背景にあるもの

こうした物価高・円安の進行の背景にあるのは何か。

①物価高の背景にあるものは

まず、物価高の進行について、そのきっかけとなったのは

ⅰ) 原油価格(とくに先物価格)の高騰であった(2021年12月)。コロナ禍の下で、需要の急落→原油価格の下落懸念→産油国による原油の生産削減→原油在庫の減少、という事態の進行がまずあった。それにコロナ禍不安(一時的かも知れないが)が軽減される→欧米諸国の景気回復が始まる→原油需要が増加する、という状況変化が続いた、ということのようである。

ⅱ) そうしてエネルギー価格の上昇が始まったところに、ウクライナ戦争の勃発とその長期化があって、穀物価格の上昇、物流の混乱が重なった。

これらは多くの国(とくに原油輸入国である先進諸国)に共通する物価上昇要因だが、日本については時を同じくして円安が進行しているということが重なる。

その状況を輸入物価指数に見ると図表3の通りである。

(図表3) 輸入物価指数

| 契約通貨ベース | 21.0% |

|---|---|

| 円ベース | 48.0% |

2022年9月 前年同月比上昇率

(資料) 日本銀行「企業物価指数」

上段の契約通貨ベースとは輸入品そのものの価格と見ていいだろう。下段の円ベースとは、輸入品代金を円に換算したものであり、輸入者が負担する契約ベースの代金を円貨に換算したものである。

すなわち、円安がなければ輸入品の価格上昇は21%で済んでいたものが、過去1年間の円安の進行により、輸入価格は48%上昇となった。両者の差およそ27.0%は円安によるもの、ということである。

②円安の背景にあるもの―日本銀行の金融緩和政策維持

円安の背景に、日本と欧米諸国との金融政策の違いがあることは明らかであろう。

すなわち、内外の物価上昇を前にして、欧米諸国(あるいは地域)の中央銀行は金融政策を軒並み引き締めに転換する、もしくは強化するなどの政策転換を図っている。

例えば米国である。米国の中央銀行である FRB(連邦準備制度理事会)は22年の年初、0%〜0.25%としていたフェデラルファンド金利(銀行間での貸借金利)の誘導目標を5回に渡って引き上げ、9月には3.0%〜3.5%へとしている。今後も更に引き上げる予定という。物価抑制に徹底する構えである。程度の差はあるが、ECB(欧州中央銀行)を始め、欧州諸国の中央銀行も姿勢は同じである。

そうした中で、日本銀行は金融緩和政策を維持し続けている。そのため日本の金利は欧米諸国の金利よりもはるかに低くなっている⸺円が売られ、外国通貨(とくに米ドル)が買われ円安が進行しているゆえんである。

なぜなのか?

(3)金融緩和をやめられない日本銀行

日本銀行は金融緩和政策を「変えない」のではなく「変えられない」というのが現実ではないか。「変えたい」「変えなければならない」と思ってはいるが「変えると恐ろしいことが起こる(恐れが強い)」から変えられないのである。

ここで言う「金融緩和政策」は第2次安倍内閣が打ち出した「アベノミクス、その第1の矢」=「異次元の金融緩和政策」のことである。

この政策を変える―「異次元の政策」を止めにして、「ごく当たり前の政策」に戻す―と何が起こるか。確実に起こることは金利が上昇することである。さまざまの金利が当たり前の水準へと上昇していくが、日本銀行が最も恐れているのは国債金利の上昇である。現在国債は金利ほぼ0%で発行されているが、物価上昇率が3%前後となっている現在、金利ほぼ0%の国債が金融機関などによって買われているのは、その国債を日本銀行が(国債を買った銀行等に損失が出ない条件で)買い取っているからである。そして金融緩和政策を変更するということはその買取を止めるということである。

そうすると何が起こるか。第1に起こることは、国債はもはや0%近辺の金利では発行できなくなる、ということである。少なくとも消費者物価上昇率(現状では3%程度)の金利をつけないと買い手がつかない、ということになろう。政府の国債費(金利支払い)負担は激増するが、しかしそれは日本銀行が恐れていることではない。ごく当たり前の水準に財政負担が増えた―これまでの異常な水準が正常な水準に戻った―というだけのことだからである。財政負担の増加は政府の問題であって、日本銀行の問題ではない。

日本銀行が恐れているのはその次に起こることである。

それは何か。新たに発行される国債(新発国債)の金利が上がることによって、すでに発行され市場で売買されている国債―その大半が金利ほぼ0%の国債である―その国債がそのままでは売れなくなるということである。

(4)金融緩和政策をやめたら起こる恐ろしいこと

現在、 国が発行している国債残高は1000兆円台に乗っている。その国債は、大半が金利ほぼ0%のものだから、新発国債が金利3%で売りに出されると、そのままでは売れず値引きして売る以外にない。3%金利に対抗するためには、満期まで1年の国債だと3%の値引きが必要、ということになる。

例えば、ここに額面100万円の国債があるとすると、その額面の3%の値引きをして(97万円という値段で)売ると、買い手は満期日に100万円が(国から)戻ってくるから、3万円の売却益を(すなわち金利3%の新発国債を買ったのとほぼ同額の利益(売却益)を手にすることができるから買ってくれるわけである。

額面100万円の手持ち国債が、満期まで1年のものが3万円値引き、2年のものが6万円の値引きをしないと売れなくなるということである。いやだから売らないでいると、期末には評価損を計上しなければならない。

1,000兆円の国債が1年につき3%(すなわち30兆円)の売却損ないしは評価損を生む。その損失は既発国債の所有者がかぶることになる。

国債発行残高1,000兆円超のおよそ半分、500兆円を保有しているのは日本銀行である。金融緩和をやめにすると発行済の国債は、現状の物価上昇を考えると、その3%、15兆円以上の売却損、評価損を日本銀行は負担しなければならなくなる。

その他の大口所有者は、銀行等(160兆円ほど)、生損保等(210兆円超)、公的年金と年金基金(70兆円ほど)である。銀行、生損保等各社の経営は大丈夫だろうか。私たちの年金は大丈夫だろうか?

ちなみに日本銀行の年間経常利益は2.4兆円である(2021年度)。これだと15兆円ほどの国債の売却損、評価損を加えると、大赤字決算となる。また、自己資本の額は10兆円ほどである。そんな日本銀行が15兆円の損失を計上すると…どうなるか。債務超過の企業となること必至である。

ただし、日本銀行はまだいい。政府から直接の融資を受けるなどして、事業を続けることは可能であろう。

問題は民間企業である銀行や生損保である。個別企業毎にその体力と国債保有額によって状況はさまざまであろうが、経営破綻をきたす企業が生じても不思議ではない。

日本経済は大変なことになりかねない。

ということで日本銀行は金融緩和政策をやめるわけにはいかない状況にあるのだが、ということは円安は、そして物価高は、今後一段と進みそうで、人々の暮らしにとっては、それもまた、とんでもないことである。

(5)物価高・円安の進行をどうして止めるか

こうした状況に対応する方法としては、やはり金融緩和政策を止め、金融を正常化すべきである。その上で種々の問題に対応すべきであろう。

そうしても、物価上昇を止めるにはなお時間がかかると思われるが、少なくとも円安の進行には歯止めがかかるはずである。

そのように考えるのは、この問題はどこかで歯止めをかけないといつまでも続く問題である、ということである―何らかの別の大きな変化があり、物価上昇がゼロ近くになり、金利水準が0近くにならない限り、国債保有者の損失をゼロにする道は、どう考えてもないのだから。

この問題は、アベノミクスの、日本経済を再生させるという目標には全く役立たなかった政策の、大変な負の遺産である。負の遺産は早く清算する、しなければ増々、負が増加していくということである。

やんべ・ゆきお

1940年,愛媛県生まれ。神戸大学経済学部卒業。1964年第一銀行に入行。1991年第一勧業銀行調査部長、1994年第一勧銀総合研究所専務理事。2001年神戸大学大学院経済学研究科教授などを歴任。現在、「暮らしと経済研究室」主宰。著書に、『偽りの危機 本物の危機』(東洋経済新報社)、『「構造改革」という幻想――経済危機からどう脱出するか』(岩波書店)、『景気とは何だろうか』(岩波新書)、『アベノミクスと暮らしのゆくえ』(岩波ブックレット)、『日本経済30年史』(岩波新書)ほか多数。

特集/続・混迷する時代への視座

- 統一教会問題とは日本社会にとって何なのか金沢大学教授・仲正 昌樹

- 「国のために死ぬ」ことを拒否する筑波大学名誉教授・本誌代表編集委員・千本 秀樹

- 失敗を失敗とし、間違いを間違いとする勇気神奈川大学名誉教授・本誌前編集委員長・橘川 俊忠

- 立憲「ネクスト内閣」で岸田自公内閣と対峙へ立憲民主党衆議院議員・「次の内閣」経産大臣・田嶋 要

- 長期停滞と物価高・円安ーその背景と対処策を考える暮らしと経済研究室・山家 悠紀夫

- 失速する世界経済 2022危機は来るかグローバル総研所長・小林 良暢

- “世界を変えたが、国家には背けなかった”ー歴史としてのゴルバチョフ成蹊大学名誉教授・富田 武

- 追加発信米中間選・民主党が予想外の勝利国際問題ジャーナリスト・金子 敦郎

- 「復帰」50年、同化されない琉球龍谷大学経済学部教授・松島 泰勝

- ドイツでは間もなく脱原発が終了し、全ての原発が廃炉作業へ移行専修大学准教授・岡村 りら

- 芳野会長が映し出す連合運動の荒野労働運動アナリスト・早川 行雄

- 「維新」の<民意>とは何か元大阪市立大学特任准教授・

水野 博達